股市雜談

上周港股經歷了一個deep V式反彈,受「魔鬼交易員」的影響,包括歐亞在內43個主要市場,指數由高位調整多個兩成,佔左全球市場多過一半。環球股市市值蒸發最少左40萬億港元。

當日個市穿咗250天線,大家都問牛市係咪已經壽終正寢,熊市嚟咗?

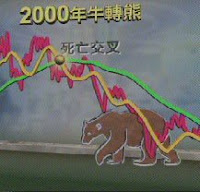

以二千年3月為例,恒生指數創出18397點嘅歷史新高,之後半年反覆下試低位,10月穿埋250天牛態分界線。

但事後睇番,牛市當時原來未完,仲可以反彈番上一萬八千點。

技術派中就有一個「死亡交差」,即係話要短期移動平均線,跌穿長期平均線,喺二千年十月尾,恒指嘅五十天線,跌穿咗250天線,就代表熊市好有可能來臨。

事實上,當年恒指見到死亡交差之後走勢真的是一浪低於一浪。

以今天看來,死亡交差未出現,加上負利率效應,本港基本因素其實不什壞,看看身邊人的購買力就知道。

當然,衍生工具的「放大效應」當然不可少觀。

講到上周跌市,有一個新名辭真的要深入認識。

傳聞上個星期跌市中,ACCUMULATOR都出現大斬倉的情況,近兩年不少銀行就專向一些私人客戶推銷這種不受監管的「私人合約」。

看看石SIR的解釋:

「Accumulator是衍生工具的產物。有人有大量X股,怕市急跌,想沽,但又怕沽後股價仍升,於是找出如下方法︰

當X股在100元時,就跟筆者之類的人訂個合約,每日可以90元沽給我200股,為期一年,但如果股價跌至90元下,我是要接400股的(是200股的雙倍),但如股價升至102元,此合約便作廢。」

由於有槓杆效應,這種「一call 兩put」的產品,可想而知風險比起ELI仲要大得多,傳聞有不少廠家都死在這種產品上,希望有機會在節目中再談。

留言

的確,引發了很多斬倉潮,因Accumulator是T + 14日交收,去年市旺,太多未交收巳knock out,仲試過上午做,下午巳knock out,所以客户未明白風險,不過基本上都係一年contract,要日日買入,margin部份大行只收15%,(即用HK$15-買HK$100-的contract);每月收到股票仲可以再按來再開Accumulator飛,故此margin係好似搭棚咁,搭上搭,一有事好似今次咁,連環斬倉。

這是近一個月所有私人銀行的Credit部門做緊的事:斬倉。

但首先佢要hold住您的貨,即您無左主動權。而當個市大跌時您又俾佢knock-out左,沽得個丁咁少貨。但升市時您又俾佢knock住左個沽貨價,即價升時有得睇無得食,您地話揾笨唔揾笨!

至於target redemption,多數做currency盤,但唔係咁多客敢做,因難knock-out,contract可能要拖好長,輸得仲勁過accumulator!

Popular而言,仍以accumulator多D ...