有翼難飛?

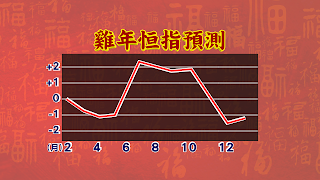

年三十半日市,開市埋位一樣跟傳統、搵來沈大師同林大師以術數為主題,由投資到經濟到政治人物把脈,得著甚多! 兩位大師去年測市甚準,都預言入市位應是新曆二月後,而立秋後見復蘇,果然在中秋後見高位,重上24000點。 雞年把脈,兩位雖然「貼」指數範圍相近,上下都係大約萬八至二萬五,不過時間就好有分歧,一個估上落上、一個估落上落,某程度就好似黃師傅同SKY SIR之爭,都係英雄所見略有不同。 佢地都同意、今年最大變數,其實係特朗普上場之後,同習主席之間會有幾大沖突,按林建華推算、特習二人,一個屬全火、一個係全土,年中打後、點都會來拼一次! 經濟學人都已經預告,由特朗普坐入「橢圓形辦公室」起,一場災難性既貿易戰已經預定會發生,而當中只有極少數既生還者,一切都值得大家恐懼。 雖然唔少人批評特朗普混亂、政策前後矛盾,不過佢地美國優先既想法,似乎係相當貫徹,特別係貿易上美國一直處於劣勢,誓言要作出改變。 中美一併似乎好似兩位大師預言,係難以避免,問題係點樣先可以唔觸及中國既底線? 經濟學人提出左三個意見: 1. 唔好將貿易同地緣政治掛勾。中國在貿易談判上可以有討價還價餘地,但意圖將南海爭議同台灣地位同貿易掛勾,中國肯定係吋土不讓、 2. 要避免損害自己。特朗普口口聲聲話要列中國做貨幣操控國,但有無認清、中國其實係努力避免人民幣大幅貶值。過分施壓,最終損害只係美國最低既階層、 3. 特朗普應該要好好學奧巴馬,呢點佢雖然絕不會認同,但過去八年來,美國先後十六次向世貿投訴中國,無一單係輸。善用現有機制,有時有意想不到收獲。 話說回來,兩位大師既今早推測,雖然有術數成分,但都係按現今政經局勢作出分析,可觀性高。想重溫兩位大師對雞年運程預測,可以上番我地 facebook ,另外仲推介有劉紹文劉老師、以及黃師傅黃瑋傑、同埋青姐胡孟青既雞年開市貼士,大家唔好錯過。 做下廣告、有留意我地FACEBOOK觀眾可能會發現,近日我地加強左社交媒體既內容,希望做到可以同電視有更多互動、以及接觸到更多觀眾。 新媒體興起,電視作為單向傳播媒介,已經愈來愈顯得不足,希望觀眾都可以在FB內,對我地節目有咩意見,都歡迎留言,比多啲意見我地。 講左咁多好似壞消息,大年三十晚其實唔多應該,不過正如雞既特性、除左好似沈大師講係「有翼難飛」外、亦都有「聞雞起